2022, el año en que el inmobiliario chino amenazó la economía mundial

26 dic 2022 - 04:56

La crisis del real estate chino ha vuelto a recordar a recientes burbujas del ladrillo, como la crisis de las hipotecas subprime de Estados Unidos o el pinchazo de la burbuja inmobiliaria en España. Después de una década de intenso crecimiento, el recalentado real estate chino necesita un descenso.

El Gobierno del gigante asiático y el Banco Popular de la China han tomado medidas para lograr un aterrizaje suave que evite un impacto en el conjunto de la economía del país e, incluso, global. Las políticas emprendidas por China en relación con su sector inmobiliario en los últimos dos años han ido direccionadas a regular un mercado con una expansión sin precedentes del parque de viviendas urbano.

La tasa de urbanización en China aumentó del 29% al 65% entre 1995 y 2021, apunta Liu Jing, director de inversión en el centro de estudios en Cheung Kong Graduate School of Business (Ckgsb) en el estudio China’s Real Estate Problem.

Rumbo a la ciudad

En comparación, Estados Unidos tardó setenta años en aumentar su tasa de urbanización del 28,6% al 64%; Francia necesitó 73 años para pasar del 26% al 65% y Alemania precisó de sesenta años para que su tasa de urbanización se elevara del 28% al 68%.

El artículo también apunta que en los próximos diez a veinte años, aunque la economía china no crezca al mismo ritmo que lo ha hecho en las últimas tres décadas, la urbanización seguirá jugando un papel clave en el desarrollo económico de China.

“Si China aumenta su tasa de urbanización en diez puntos porcentuales en los próximos diez años, eso resultará en que otros 140 millones de personas se muden a las ciudades y requerirá 5.000 millones de metros cuadrados adicionales de viviendas urbanas”, destaca el artículo, que también apunta que la superficie media de las viviendas chinas ha pasado de dieciséis metros cuadrados a cuarenta metros cuadrados en los últimos 25 años.

Por lo que, si el tamaño promedio de los hogares en China aumenta en diez metros cuadrados, habrá 14.000 millones de metros cuadrados adicionales de viviendas, cuantifica el estudio. Como consecuencia de este repunte exponencial en la demanda urbana, los precios en China han escalado de forma sostenida en los últimos años.

La ratio de price-to-income en las cincuenta mayores ciudades de China se situó en 13,4 en 2020, es decir, el precio de la vivienda era 13,4 veces el ingreso medio por persona, según los datos del Shanghai E-House Real Estate Research Institute. A mediados de 2020, el Ejecutivo chino anunció un paquete de medidas bajo el lema “las casas son para vivir, no para especular”.

Los problemas de algunos grupos han impedido la entrega de viviendas y ha empezado a crecer la desconfianza entre los compradores

La elevada deuda de las promotoras amenaza desde hace dos años al sector. El Banco Popular de China ha aprobado medidas para evitar una escalada mayor, pero las elevadas cifras de endeudamiento que arrastra el sector son una losa pesada que amenaza la actividad y al conjunto de la economía.

En los últimos meses, los problemas de algunos grupos han impedido la entrega de viviendas y ha empezado a crecer la desconfianza entre los compradores, que han dejado de pagar hipotecas ante el temor de que no les sean entregadas sus residencias.

Aunque el regulador ha limitado en los últimos años esta práctica, en China los futuros compradores adelantan pagos por su vivienda a medida que el promotor va avanzando en su construcción. El hecho de que algunas constructoras no hayan podido cumplir sus compromisos supone un duro golpe de confianza. Según cálculos de la consultora S&P Global Ratings, hay un total de 145.000 millones de dólares en préstamos que han dejado de ser atendidos por sus titulares por temor a no recibir una vivienda.

El Banco Popular de China ha decidido actuar y ha aprobado préstamos blandos por 220.000 millones de dólares para promotoras con el objetivo que acaben sus proyectos y evitar que la desconfianza siga extendiéndose, según datos del grupo bancario ANZ. No obstante, hay dudas si esta cantidad será suficiente.

El estudio

El sector inmobiliario chino: ¿aterrizaje de emergencia o vuelo a baja altitud?, publicado por CaixaBank Research, analiza el impacto de las medidas gubernamentales en el real estate chino para aplacar una posible burbuja en el sector y avanza posibles escenarios a corto y medio plazo como consecuencia de estas.

Vulnerabilidades

Caixabank asegura que las medidas lanzadas por el Gobierno chino y los reguladores no sólo alcanzaron el objetivo de limitar el endeudamiento en el sector, sino que también expusieron sus vulnerabilidades. En este contexto, algunos de los mayores promotores se están enfrentando a problemas severos de liquidez.

La entidad señala que el mayor riesgo de esta estrategia de desapalancamiento del sector es el contagio entre promotores y subraya que una serie de “implosiones controladas” de algunos de los promotores en situación financiera más débil podría llevar a un contagio entre promotores solventes e insolventes.

Desde que las autoridades chinas comenzaron a tomar medidas para reducir la deuda corporativa, muchos promotores se han vuelto más dependientes de ingresos por cobros anticipados de ventas de viviendas no terminadas y han recurrido a vehículos fuera de balance para obtener liquidez, evitando el escrutinio regulatorio.

CaixaBank advierte que una serie de 'defaults' descontrolados en el sector provocaría una larga cantidad de viviendas no terminadas

Teniendo en cuenta esta situación, el informe advierte que una secuencia de defaults descontrolados en el sector podría llevar a una larga cantidad de viviendas no terminadas, generalmente con un elevado porcentaje pagado por adelantado, y a una cascada de impagos en sectores estrechamente vinculados al inmobiliario, además de caídas abruptas de precios de la vivienda.

Este escenario también podría generar escalofríos en los sectores más expuestos al inmobiliario, como el sector manufacturero, productores de metales básicos o de maquinaria y equipamiento, el sector servicios, el de actividades comerciales y, finalmente, en las entidades financieras.

CaixaBank Research cuantifica los préstamos al sector inmobiliario en el 7% de los préstamos bancarios totales, mientras que las hipotecas representan un 21% del total del crédito bancario. Aunque considerando que una parte de otros préstamos bancarios están garantizados por bienes inmobiliarios, el análisis asegura que la exposición directa del sector bancario al inmobiliario no es excesiva.

El caso de Evergrande

Evergrande promueve y comercializa pisos, pero también llegó a vender alimentos, como lácteos, cereales o aceite. Igualmente, vendió seguros y llegó a contar con participaciones destacadas en bancos e, incluso, fue propietario de un parque de atracciones y de un club de fútbol. El Guangzhou Evergrande (ahora simplemente Guangzhou FC) fue uno de los grandes campeones de la SuperLiga china de los últimos años.

Fundada en 1996 por Xu Jiayin, un empleado de una fábrica de acero, Evergrande se aprovechó del rápido crecimiento de las ciudades chinas y también del deseo de sus ciudadanos de ser propietarios de su vivienda y, si se lo podían permitir, invertir en residencial como una manera de canalizar sus ahorros y ante la falta de otras alternativas.

La inmobiliaria se extendió rápidamente por toda China y ha llegado a estar presente en 280 ciudades, además de dar empleo a 200.000 personas de manera directa y otras 3,8 millones de manera indirecta. Todo un gigante cimentado al final en el explosivo crecimiento de la economía china y la urbanización de sus ciudades.

Evergrande, además, contaba con un peculiar sistema de financiación por el cual los futuros compradores de una de sus viviendas adelantaban los fondos a medida que se avanzaba en la construcción de la residencia. A todo ello, se le unía un endeudamiento bancario que llegó a alcanzar 300.000 millones de dólares.

Las primeras señales de alarma llegaron a finales de 2018, cuando el BPC incluyó a Evergrande en una lista de grupos a vigilar por su elevado endeudamiento

Las primeras señales de alarma llegaron a finales de 2018, cuando el Banco Popular de China (el banco central del país) incluyó a Evergrande y su conglomerado de empresas en una lista de grupos a vigilar por su elevado endeudamiento. A partir de ahí, se sucedieron las limitaciones.

Primero, a las ratios de apalancamiento, no sólo de Evergrande sino del conjunto del sector inmobiliario, y más tarde, en junio de 2021, los reguladores pusieron coto a la práctica de cobrar anticipos a los futuros compradores.

Evergrande lleva tiempo desinvirtiendo de su conglomerado de empresa, pero también de sus activos inmobiliarios, que está vendiendo en algunos casos con importantes rebajas. Desde mediados de 2021, el grupo se ha retrasado en númerosas ocasiones en los reembolsos de sus obligaciones financieras y, en algunos casos, ha reestructurado alguna deuda, alargando plazos.

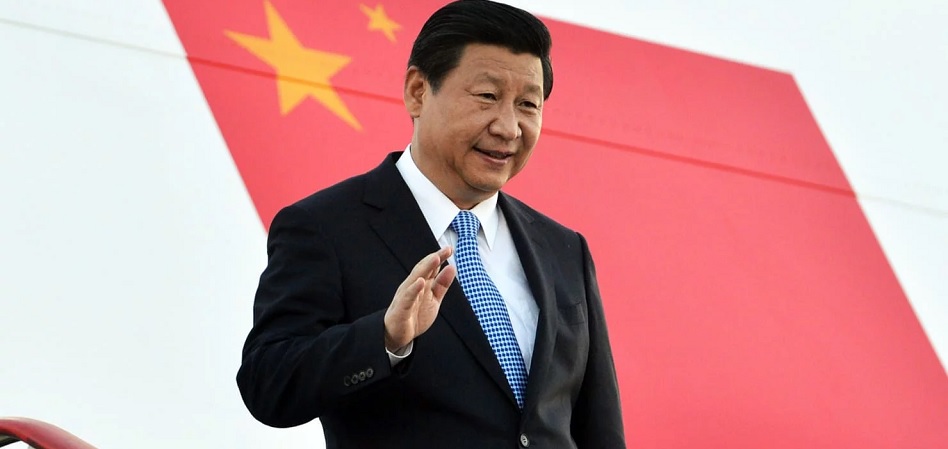

Estrategia Xi Jinping

Sin embargo, formalmente, no ha colapsado y sigue funcionando, aunque con dificultades. El Banco Popular de China ha calificado la situación en diversas ocasiones de “controlable” e, incluso, ha subrayado que una quiebra de la inmobiliaria “no afectará al conjunto de la economía”.

La estrategia de la administración Xi Jinping parece ser la de deshinchar un globo poco a poco, impidiendo a toda costa que una implosión afecte negativamente al país. En el sector se especula con la posibilidad que, llegado el caso, promotores estatales intervengan a promotoras privadas con problemas para sellar definitivamente la crisis.

El gigante asiático ha protagonizado la mayor escalada económica de las últimas décadas hasta conseguir mirar, frente a frente, a la primera potencia mundial, pero parece que el modelo que aseguró el éxito da signos de agotamiento.

En el sector se especula con la posibilidad que promotores estatales intervengan a promotoras privadas problemáticas para sellar definitivamente la crisis

China entró en la nueva década, el año de la rata, con un parón en su economía: el Covid-19 hizo cerrar las fábricas y vaciar las calles, y la distancia de seguridad y los confinamientos aún son asuntos del presente en el país.

China celebró el congreso del Partido Comunista con la amenaza de un enfriamiento económico que dejase atrás los años de crecimiento exponencial, un declive marcado por la política de Covid Cero y la crisis del sector inmobiliario chino, el mercado que supone una quinta parte del PIB del país.

En concreto, según las últimas predicciones del FMI realizadas en octubre, la economía china se expandirá un 3,2% en 2022 y lo hará un 4,4% en 2023, su menor crecimiento desde principio de siglo sin tener en cuenta el apagón económico del Covid-19.